فهرست مطالب

دولت و مسئولین کشورها برای حفظ نقدینگی و فراهم کردن هزینه خدمات رفاهی، بهداشتی، حملونقل، شهرداری و… قوانین خاصی وضع کردهاند. پرداخت مالیات، یکی از قوانین و راههای تأمین هزینههای خدمات شهری است. مالیات در واقع، نوعی پرداخت هزینه استفاده از خدمات شهری و منابع کشوری بهحساب میآید. دریافت عوارض به هزینههای خدماتی محدود نمیشود و در اصل شامل انتقال بخشی از درآمد و دارایی افراد جامعه بهحساب دولت است. پرداخت عوارض معین شده، امری قانونی است که همه افراد و صاحبان کسبوکارها موظفاند آن را بپردازند. مالیات در واقع، سبب بهبود ارائه خدمات شهری و کاهش فاصله طبقاتی میان افراد جامعه میشود. برایآنکه بیشتر با ماهیت مالیات و انواع آن آشنا شوید، مطلب زیر را با دقت بخوانید.

تعریف جامع مالیات

در مقدمه مالیات را تعریف کردیم. گفتیم “مالیات نوعی هزینه اجتماعی و شهری است که شهروندان در ازای استفاده از امکانات رفاهی و منابع ملی موظفاند آن را بپردازند.” از نظر اقتصاددانان مالیات دو نوع است؛ بر مصرف و بر درآمد. مالیات بر مصرف، اغلب بهمنظور کاهش مصرف کالا و خدمات مدنظر وضع میشود. بهعنوانمثال، تنظیم این مبلغ روی سوخت و تنباکو، سبب کاهش مصرف و افزایش سود دولتها میشود. درحالیکه مالیاتبردرآمد، به نسبت افزایش درآمد مشاغل، روند صعودی دارد. یعنی مالیاتی که کارگران پرداخت میکنند با صاحبان کسبوکار متفاوت است.

گفتیم که هدف اصلی از دریافت این مبلغ، ارائه خدمات شهری و رفاهی بهتر است. دولتهای قانونمند در ازای دریافت عوارض، برنامههای رفاهی متعددی را برای شهروندان برنامهریزی میکنند. پرداخت عوارض، امری قانونی است و پرداخت نکردن آن، جرم محسوب میشود. بنابراین بهعنوان وظیفهای همگانی، در بهبود اوضاع جامعه و حفظ نقدینگی دولت مؤثر است.

همچنین بدانید:

انواع مالیات مستقیم

تعریف جامع مالیات را خواندید. پس سراغ انواع آن برویم. عوارض بهتناسب نوع پرداخت در دو نوع مستقیم و غیرمستقیم دستهبندی میشود. شهروندان علاوه بر پرداخت مالیات استفاده از منابع کشوری، موظف به پرداخت مالیات مستقیم بر درآمد، بر ارث، بر دارایی، بر حقوق، بر مستغلات، بر شرکتها و حق تمبرند. نوع مستقیم، متناسب با سطح و وضعیت زندگی شهروندان تنظیم میشود. عوارض غیرمستقیم شامل واردات، مصرف، فروش، حق گمرک، فرآوردههای نفتی، بازرگانی و… است. با خواندن ادامه مطلب، انواع مالیات را خواهید شناخت.

بر دارایی

مالیات بر دارایی، به تمام دارایی و ثروت فرد تعلق میگیرد و هدفش تنظیم فاصله طبقاتی فاحش است. دولت سالانه، درصدی از ارزش نقدی دارایی و ثروت فرد اعم از املاک، ارث و پول نقد را بهعنوان مالیات مقرر میکند که فرد موظف است آن را پرداخت کند. این نوع در حالت کلی برای تعدیل ثروت، وضع میشود تا تناسب وضعیت مالی بین افراد جامعه برقرار شود.

بر درآمد

مالیاتبردرآمد، قسمتی از دستمزد و درآمد شرکتها و افراد به دستگاه دولت منتقل میکند. این نوع بهصورت درصدی و بهتناسب درآمد معین میشود که اغلب میزان آن متغیر است. عوارض بر درآمد شامل مشاغل پر درآمد، املاک، اجاره املاک، کشاورزی و دستمزد میشود.

بر ارث

به استناد ماده 17 موجود در قانون عوارض، اموال به جا مانده از متوفی، اعم از منقول و غیرمنقول شامل مالیات میشود. عوارض اموال متوفی، پس از کسر هزینههای کفن و دفن و پرداخت بدهیهای متوفی، نسبت به میزان ارزش اموال، تعیین میشود.

بر املاک و اراضی

این نوع شامل اجاره املاک، نقلوانتقال سند و املاک بدون اجارهنامه است. یعنی مالک املاک مذکور، درصدی از ارزش نقدی املاک را به دولت انتقال میدهد. در واقع این نوع، زیر مجموعهای از مالیاتبردرآمد است.

بر درآمد اتفاقی

اگر به شکل بلاعوض، از راه معاملههای حساب شده، تحت عنوان هدیه یا…، در آمدی به دست بیاورید، باید مالیات آن را بپردازد. فرقی نمیکند که این درآمد اتفاقی، نقدی یا غیرنقدی است.

انواع مالیات غیرمستقیم

انواع مالیات مستقیم را معرفی کردیم. حالا سراغ دسته دوم، یعنی انواع مالیات غیرمستقیم میرویم. مالیات غیرمستقیم ۲ زیرشاخه اصلی و چند زیرشاخه فرعی دارد. دو زیر شاخه اصلی، شامل مالیات واردات و مالیات بر مصرف و فروش میشود.

مالیات بر واردات شامل زیرشاخههای فرعی زیر است:

- حقوق و عوارض گمرکی؛

- سود بازرگانی؛

- عوارض واردات خودرو؛

- و… .

مالیات بر مصرف و فروش نیز زیر شاخههای زیر را دارد:

- مالیات فرآوردههای نفتی؛

- مالیات تولید الکل طبی و بهداشتی؛

- مالیات نقلوانتقال خودرو؛

- مالیات فروش سیگار؛

- مالیات بر ارزشافزوده؛

- و… .

چه کسی باید مالیات غیرمستقیم را بپردازد؟ همه ما به نحوی این مالیات را میپردازیم. مالیات غیرمستقیم را روی قیمت نهایی کالاها و خدمات محاسبه میکنند و همه افراد جامعه آن را میپردازند. یکی از انواع مالیات غیر مستقیمی که پرداختش را حس میکنید، مالیات بر ارزشافزوده و مالیات فروش سیگار است.

ترازنامه مالیاتی چیست؟

ترازنامه مالیاتی یا برگه وضعیت مالی، شامل تمام داراییها، بدهیها و سرمایه یک شرکت است و دو ستون مجزا دارد. یک بخش شامل داراییها، املاک، تجهیزات و ابزارآلات شرکت میشود و بخش دیگر شامل بدهیها، وامها، سرمایه و حقوق سهامداران است. در تنظیم ترازنامه، این دو ستون باید تراز و یکسان باشند. حسابداران مالی باید تمامی داراییها و حقوق سهامداران، را هنگام تنظیم ترازنامه ذکر کنند. چرا ترازنامه را تنظیم میکنیم؟ تا وضعیت سود و زیان شرکت ارزیابی شود. مزایای تهیه ترازنامه شامل را بخوانید:

- برآورد احتمالی داراییها و بدهیهای شرکت؛

- پیشبینی وضعیت مالی شرکت در آینده؛

- برنامهریزی برای آینده شرکت و مدیریت انبارداری فروشگاهی؛

- محاسبه مالیات سالانه شرکت.

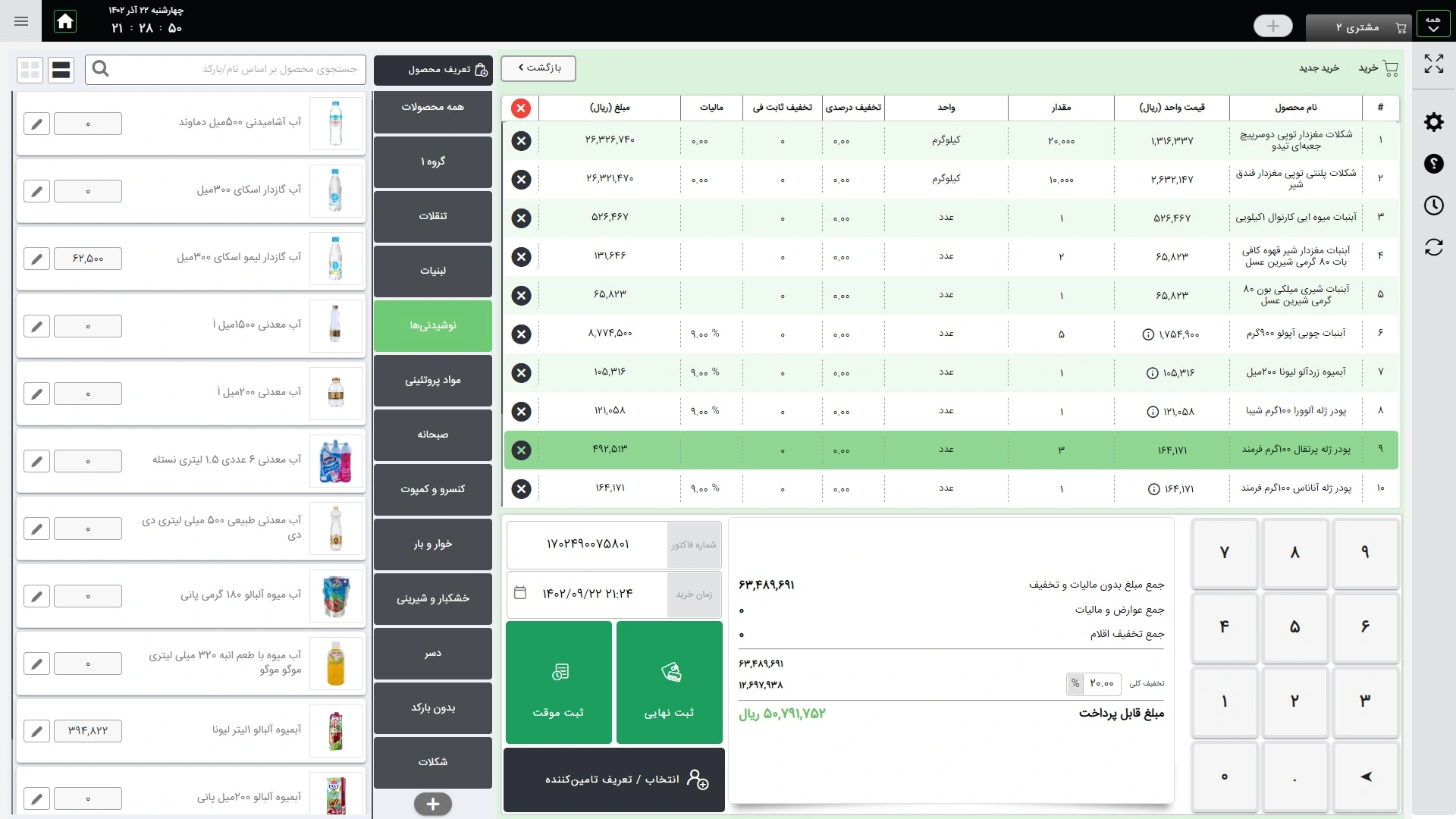

مالیات بر ارزشافزوده چیست؟

مالیات بر ارزشافزوده جزء عوارض عمومی است که دولت طی سالهای اخیر آن را تعیین کرده است. عوارض بر ارزشافزوده از مرحله تولید تا توزیع و مصرف کالا و خدمات، وضع میشود. این نوع مالیات به سه دسته تولیدی، درآمدی و مصرفی تقسیم میشود و همه افراد باید آن را بپردازند. به طور مثال یک کیسه برنج از مرحله تولید و بستهبندی تا توزیع و مصرف، شامل مالیاتهای گوناگون میشود که هم تولیدکننده و هم مصرفکننده باید آن را بپردازند. بهطورکلی، هر فرد با مصرف بیشتر، مشمول پرداخت عوارض بیشتر و هر تولیدکننده با میزان تولید بیشتر، مشمول مالیات کمتر خواهد بود. در مقاله « قوانین مالیات بر ارزش افزوده » مفصل درباره مالیات بر ارزشافزوده صحبت کردهایم.

فرار مالیاتی؛ یک ناهنجاری شایع

فرار مالیاتی یا Tax evasion، شامل تلاشهای قانونی و غیرقانونی فرد مشمول عوارض، برای پرداخت نکردن مالیات است. این پدیده در اغلب کشورها وجود دارد. افراد بسیاری برای تغییر میزان یا به تعویقانداختن زمان پرداخت آن تلاش میکنند. در انتهای کار هم با قوانین سختگیرانه اداره مالیات روبهرو خواهند شد. تمام اقدامات گریز از پرداخت عوارض، جرم محسوب میشوند و قانونگذار میتواند فرد مجرم را محاکمه کند. اگر میخواهید بیشتر درباره فرار مالیاتی بدانید، سری به مقاله « فرار مالیاتی و مجازات آن » بزنید.

جریمه فرار مالیاتی چیست؟

- اگر بازرس مالیاتی تایید کند که از پرداخت مالیات فرار کردهاید، از ۳ ماه تا یک سال حبس تعزیری در انتظارتان است. در کنار این جریمه، دولت تنبیههای دیگری هم برای مقابله با فرار مالیاتی در نظر گرفته است که میتوانید آنها را در ادامه بخوانید.

- محاسبه مالیات به شیوه علیالراس؛

- جریمه نقدی؛

- محرومیت از معافیت و بخشودگیهای مالیاتی؛

- ممنوعالخروج؛

- ابطال اسناد انتقال صوری.

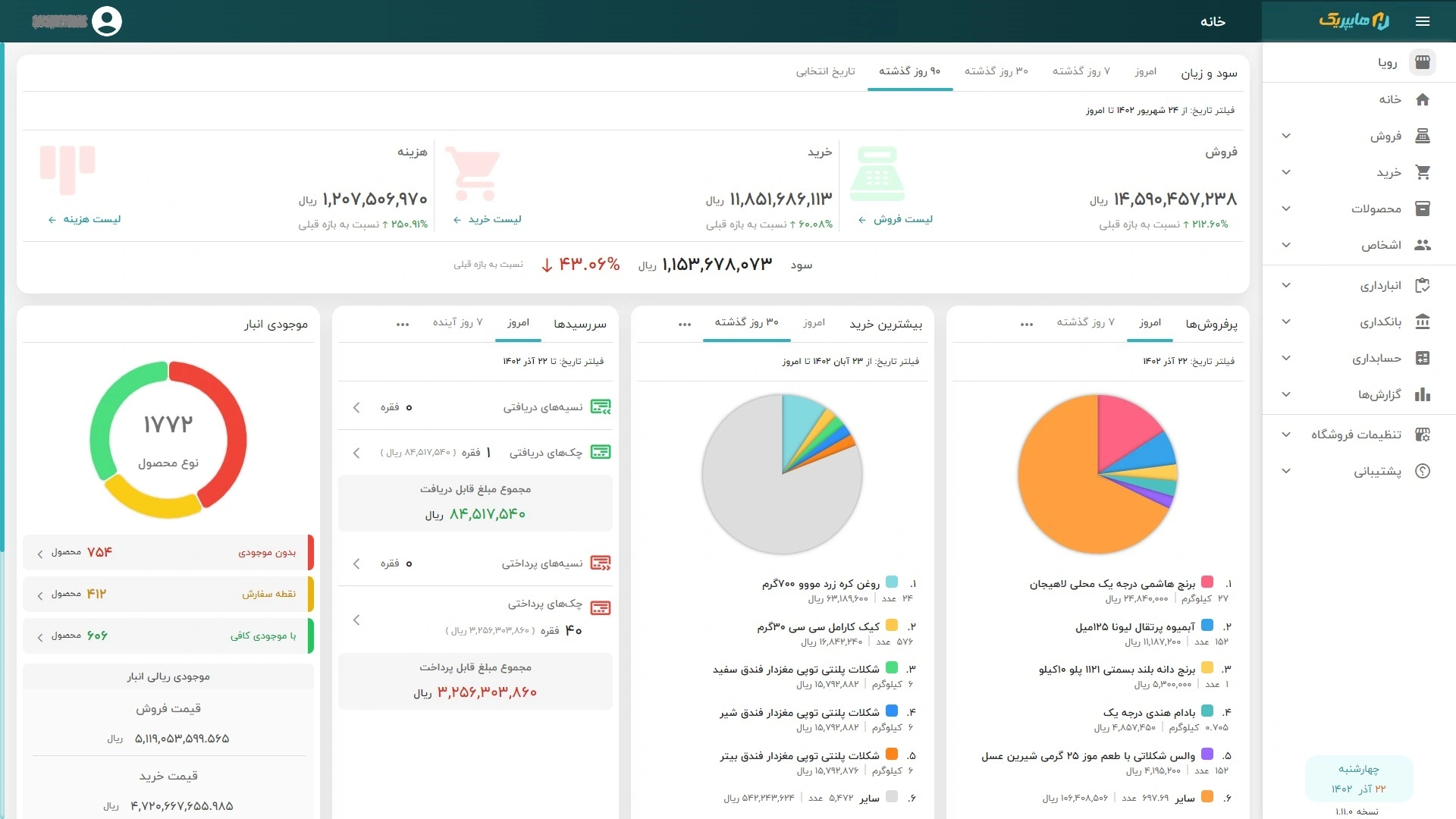

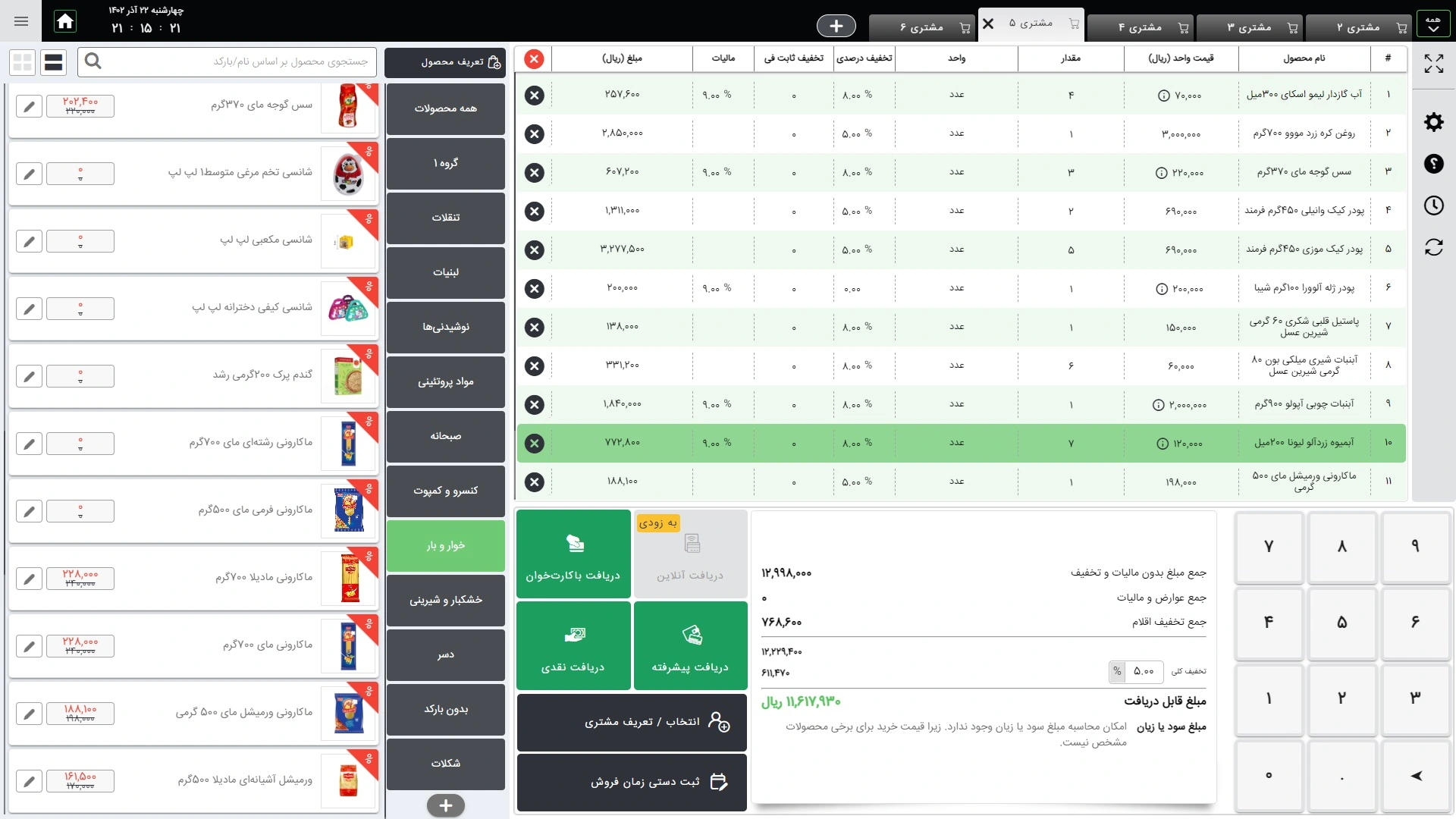

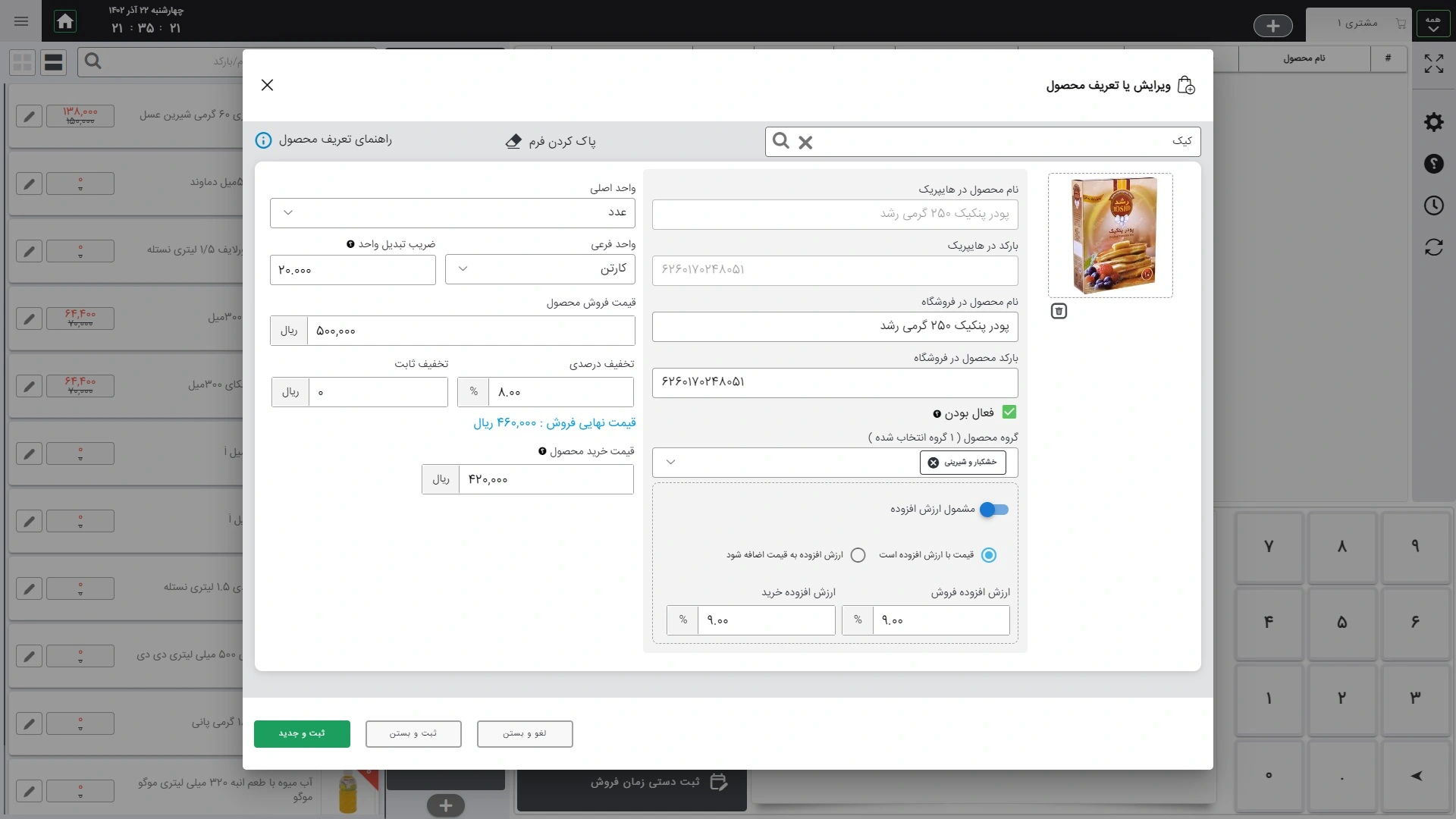

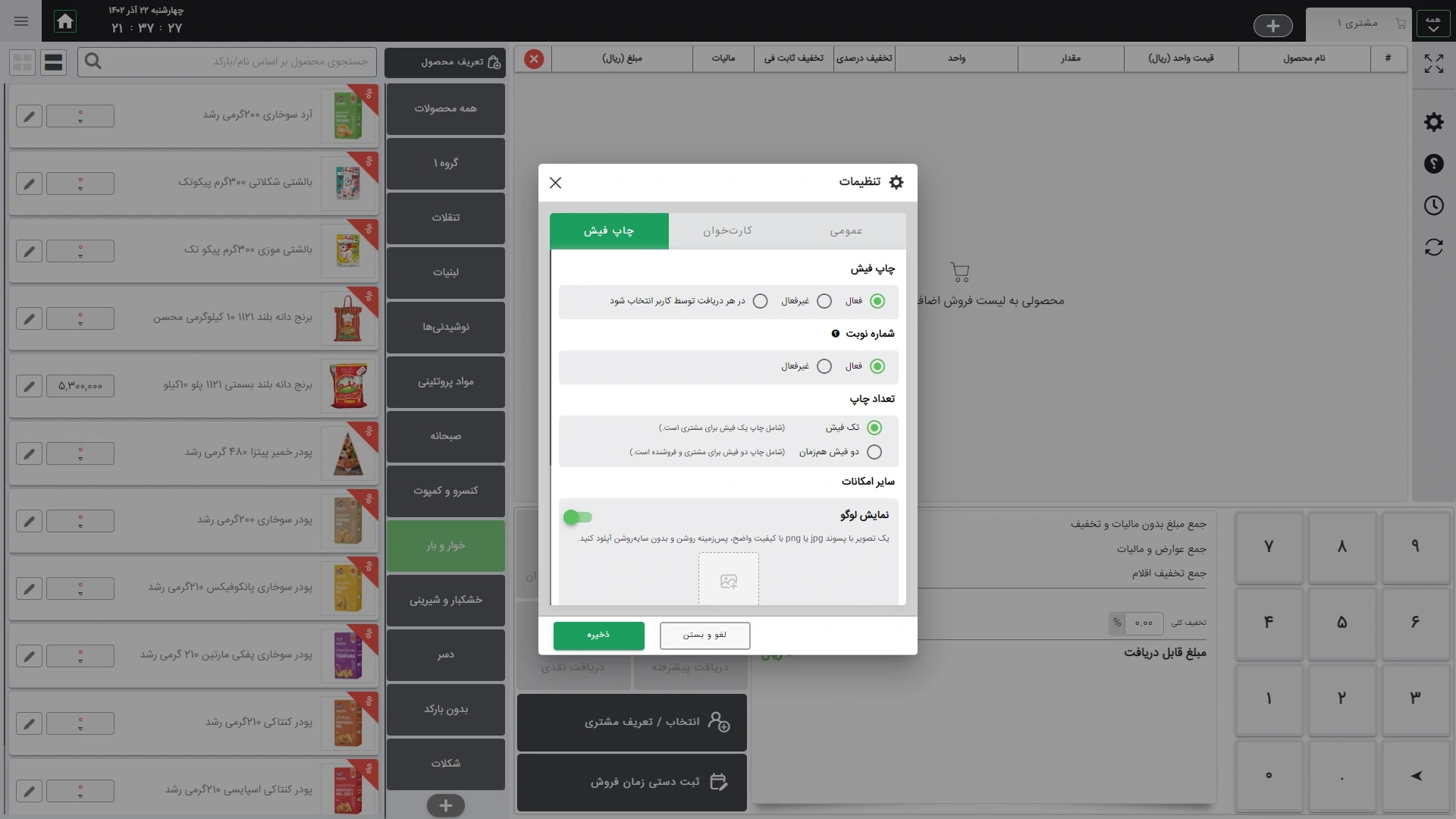

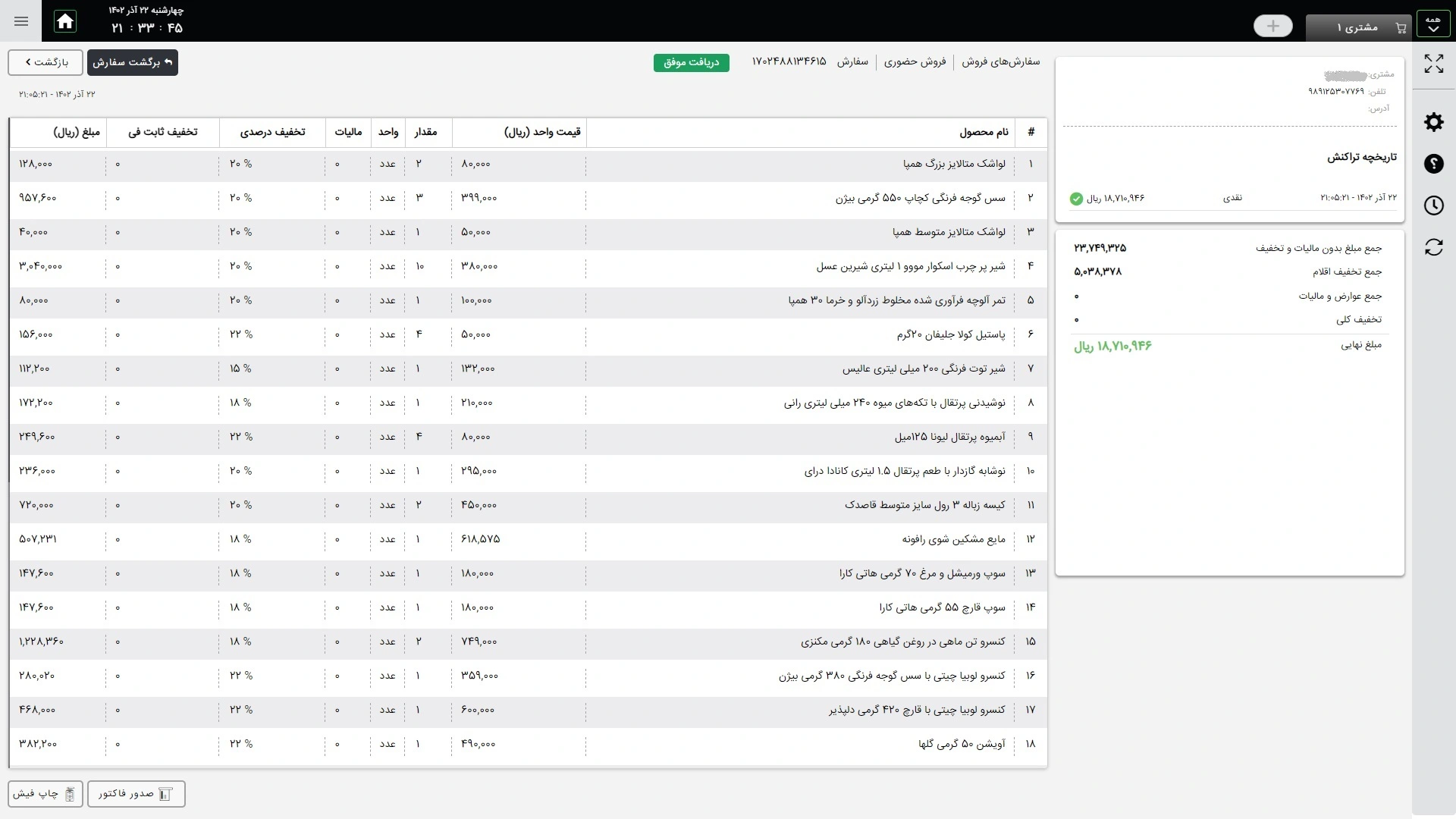

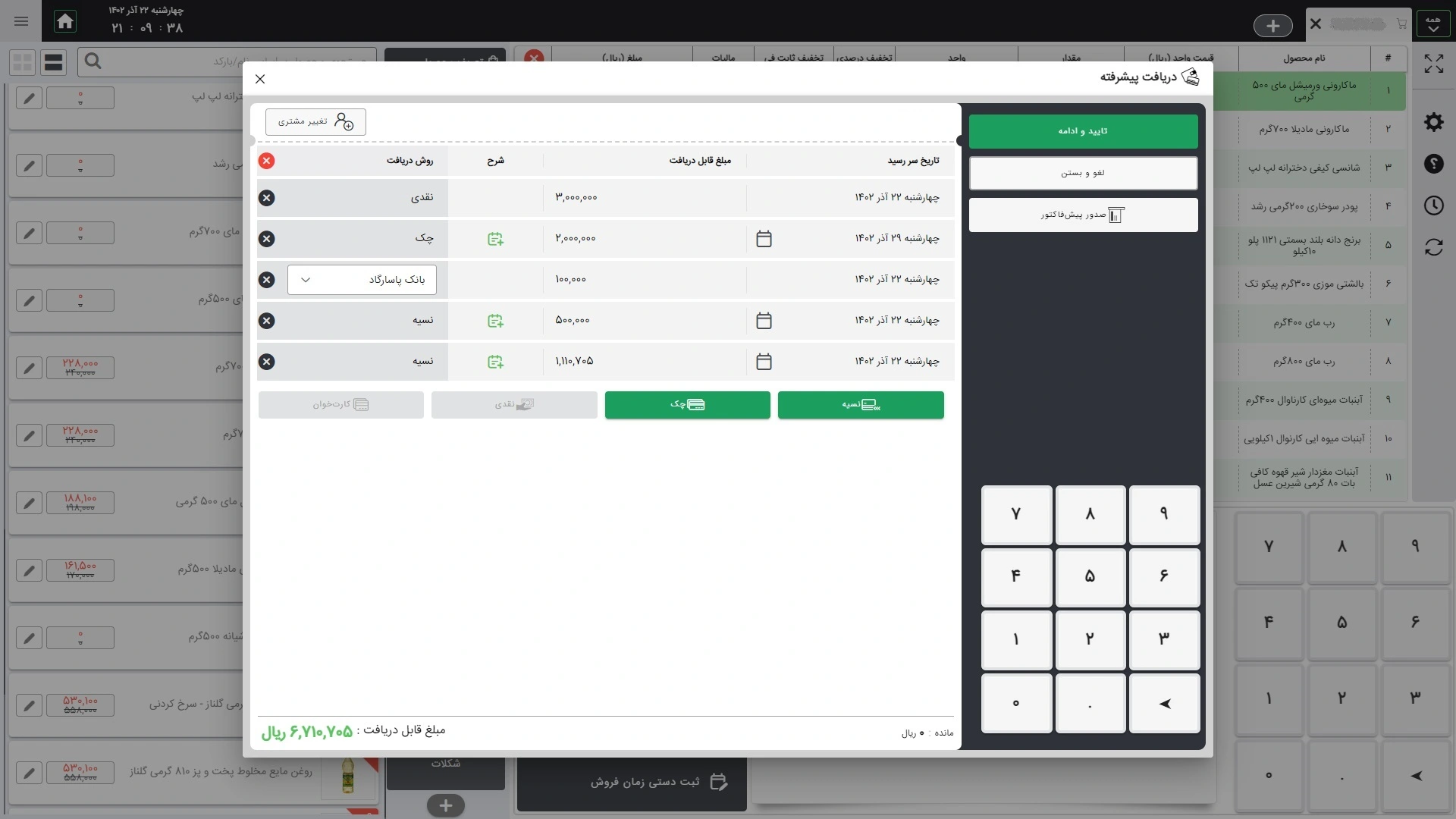

اگر درک درستی از مالیات داشته باشید، متوجه خواهید شد که پرداخت آن در آخر به نفع همه افراد جامعه است. زیرا دولت میتواند از آن برای بهتر کردن وضعیت کشور و باکیفیتتر کردن خدمات مختلف استفاده کند. حالا که میدانید مالیات چیست و انواع آن را میشناسید، احتمالاً ذهنتان درگیر نحوه محاسبه آن شده است. اگر صاحب فروشگاه یا مغازهاید از هایپریک (نرم افزار صندوق فروشگاهی) برای حسابداری مغازهتان استفاده کنید تا گزارشهای مالیاتی آماده داشته باشید.

سوالات متداول

1. مالیات چیست؟

مالیات، پرداخت هزینه استفاده از خدمات شهری و منابع کشوری است. دریافت مالیات به هزینههای خدماتی محدود نمیشود و در اصل شامل انتقال بخشی از درآمد و دارایی افراد جامعه به حساب دولت است.